一、企业股东利用特殊性税务处理实现递延纳税二、企业股东股权划转实现递延纳税三、企业股东可先转增股本,分配利润,再转让股权四、企业股东可以先减资,受让方再增资五、利用股权过户时间延迟缴纳企业所得税六、将持股平台注册至“税收洼地”七、个人股东利用“正当理由”进行低价股权转让八、个人股东恰当运用“核定”法很多老板一心放在经营上没有时间认真研究

股权转让业务也是会涉及到税费缴纳的,其中涉及的印花税和所得税是需要我们财务人员清楚的。如果是个人股东转让的话缴纳的是个人所得税,如果是企业股东转让的话缴纳的是企业所得税。

首先大家需要了解一下股权转让的涉税政策

(一)相关政策:

中华人民共和国个人所得税法、共和国主席令第85号、国务院令第519号规定:个人转让股权的所得属于财产转让所得项目,以转让财产的收入额减除财产原值和合理费用后的余额,为应纳税所得额,按20%税率缴纳个人所得税,按次征收。

股权转让所得应缴纳的个人所得税=(股权转让收入-取得股权所支付的金额-转让过程中所支付的相关合理费用)×20%

国税函〔2006〕866号规定:

股权成功转让后,转让方个人因受让方个人未按规定期限支付价款而取得的违约金收入,按照“财产转让所得”项目计算缴纳个人所得税。

根据国税2014年第67号规定:

第二十四条税务机关应加强与工商部门合作,落实和完善股权信息交换制度,积极开展股权转让信息共享工作。

第十九条个人股权转让所得个人所得税以被投资企业所在地地税机关为主管税务机关。

第二十条具有下列情形之一的,扣缴义务人、纳税人应当依法在次月15日内向主管税务机关申报纳税。

(1)受让方已支付或部分支付股权转让价款的;

(2)股权转让协议已签订生效的;

(3)受让方已经实际履行股东职责或者享受股东权益的;

(4)国家有关部门判决、登记或公告生效的;

(5)本办法第三条第四至第七项行为已完成的;

(6)税务机关认定的其他有证据表明股权已发生转移的情形。

注意:就是股权利转让先申报纳税,然后做工商变更登记。对申报的计税依据明显偏低(如平价和低价转让等)且无正当理由的,主管税务机关可参照每股净资产或个人股东享有的股权比例所对应的净资产份额核定。

(二)计税依据:

自然人转让所投资企业股权(份)取得所得,应当按照公平交易价格计算并确定计税依据。

但是我们如何进行税务筹划呢?财务会计须知:股权转让常见的八种税务筹划方法,收藏!

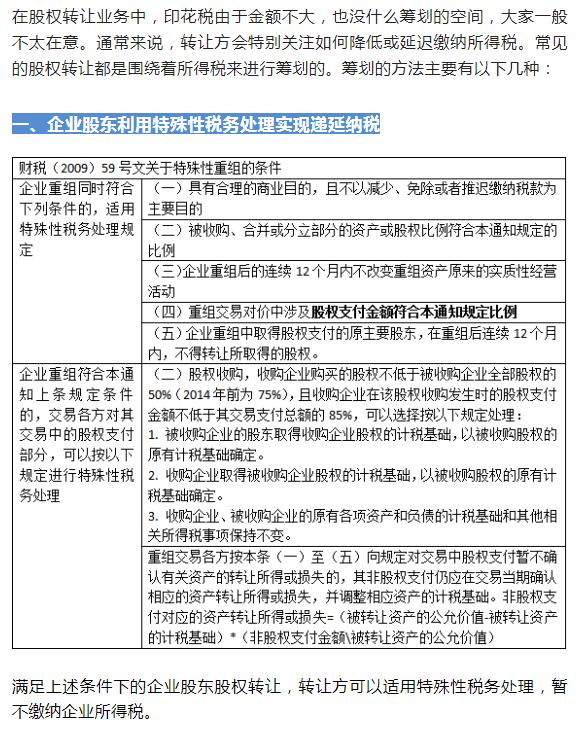

一、企业股东利用特殊性税务处理实现递延纳税

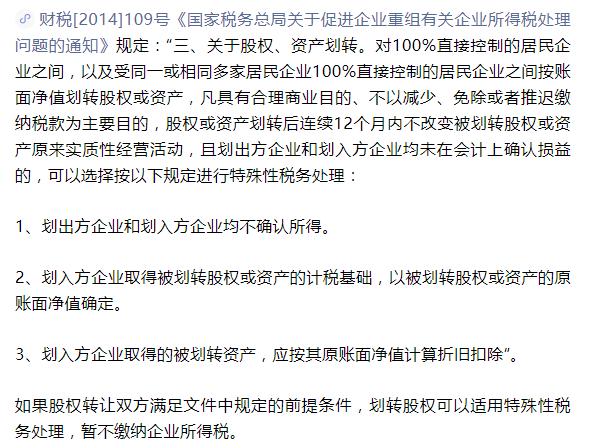

二、企业股东股权划转实现递延纳税

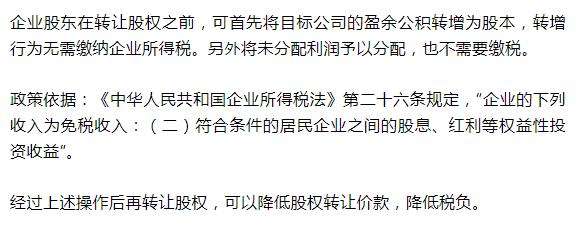

三、企业股东可先转增股本,分配利润,再转让股权

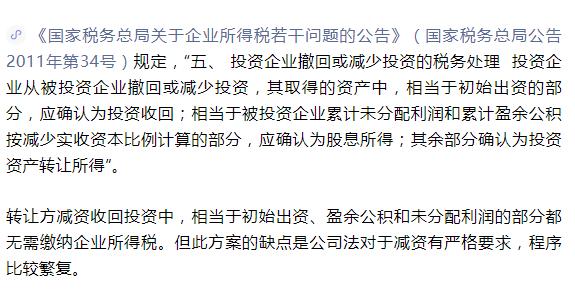

四、企业股东可以先减资,受让方再增资

五、利用股权过户时间延迟缴纳企业所得税

六、将持股平台注册至“税收洼地”

七、个人股东利用“正当理由”进行低价股权转让

八、个人股东恰当运用“核定”法

很多老板一心放在经营上没有时间认真研究,也无法给财务人员下达明确的指令,导致财务,账务,税务混乱,只知道税务重,野蛮偷税,愚蠢抗税!却从来没有认真读懂利用好国家政策!

缴纳税务是应尽的责任和义务,而且大多数被动的!您有思考过为什么企业所得税有10%15%25%,这里面我们哪些可以筹划。

合理的个人避税或企业避税与违法的偷税逃税其实只有一线之隔,个人或企业一个微小的操作失误很可能就会被税局判定为违法。

想要合理企业避税,其实税局也懂“水至清,则无鱼”的道理,只要在企业避税操作时注意不要跨过违法的红线,合理合法的企业避税是完全没问题的。

任何人都有安排自己生意的权利,依法享受税收优惠待遇,而不是强迫他缴纳更多的税款。

智慧的老板“节税”,聪明的老板“避税”,愚蠢的老板“偷税”。

不懂财务的老板:

不是在“交税”的路上,就是在“交罚款”的路上。

不是在“监狱”的路上,就是去“监狱”的路上。

中国国家税收环境极其复杂,不管是老板还是个人,虽然不是财务,但一定要有财税意识。

说到财税,除了个人以外,可以说这也是所

有企业都需要考虑的大问题,连马云、刘强东也在其中,不然怎么会有马云没有薪水,而刘强东的年薪只有一块钱这样的事情出现呢?

其实上面用的这个节税避税方式,正是《避税》这本书中的众多避税方式之一,这本书中运用了上百种真实案例,各种避税方式相结合,告诉你怎么正确而又合理的避税。